Banche salvate e poi ingrate: adesso si vendono gli Stati

Appena eletto, Obama destinò 800 miliardi per salvare gli istituti di credito che ora investono i soldi nella finanza. E speculano

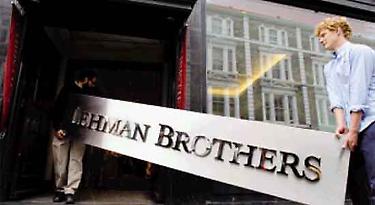

Il 16 dicembre del 2008 Barack Obama, eletto tre settimane prima alla presidenza degli Stati Uniti, riunì attorno a un tavolo lo staff economico che lo avrebbe accompagnato alla Casa Bianca. Quel giorno, sotto la regìa di Lawrence Summers, si scelse una strada ben precisa: la via d'uscita dalla recessione (che in realtà era ben peggiore delle stime che circolavano attorno a quel tavolo) doveva passare da un aiuto al sistema del credito. Senza alcuna distinzione perché, come dimostrava il precedente di Lehman Brothers, il sistema era troppo connesso per consentire il lusso di una distinzione. Ma perché aiutare le banche e non l'occupazione, chiese Christina Rohmer, altra testa d'uovo del presidente, preoccupata dalla caduta degli investimenti produttivi? Perché il salvataggio delle banche, spiegò Summers, già segretario al Tesoro con Bill Clinton e potente rettore di Harvard, consentirà loro di rimettere in moto la macchina del credito all'economia: ogni dollaro investito nel capitale di Bank of America piuttosto che di JP Morgan, si moltiplicherà per 8. Meno di mille giorni dopo, la realtà appare ben diversa. Gli 819 miliardi di dollari riversati nel sistema bancario dall'amministrazione nel febbraio 2009 più gli altri 600 che la Fed ha investito nell'acquisto di bond in circolazione, a vantaggio delle casse delle grandi banche, hanno consentito ai Big della finanza americana di conseguire profitti spettacolari nel 2009 nel 2010, grazie all'attività di trading e alle operazioni su derivati e cds. Ma di quei quattrini l'economia ne ha visti ben pochi. A giugno si è verificato un sorpasso clamoroso, Da quel che risulta dal Flow of Funds della Federal Reserve (una sorta di bollettino della banca centrale americana), il credito alle imprese in arrivo dallo Stato ha superato quello della componente privata: per ogni dollaro erogato da Washington, insomma, ci sono 90 cents concessi dalle grandi banche commerciali. Nel 2006, prima dello scoppio della crisi, il rapporto era diverso; per ogni dollaro pubblico, ce n'erano due in arrivo dall'area privata. Insomma, le banche hanno tradito il patto con la Casa Bianca che, nel frattempo, ha consumato le munizioni: impossibile pensare ad una nuova, grande iniezione di liquidità dopo il monito di Standard & Poor's. Forse, come suggerisce The Economist, Barack Obama si è mostrato troppo timido al momento del suo insediamento. Oppure, si è sottovalutata la gravità della crisi che continua a mordere la società americana. A partire dall'immobiliare: ci sono ancora 11 mila miliardi di mutui, ipoteche, titoli vari legati al mercato residenziale da sistemare. Una bomba ad orologeria che le banche cominciano, lentamente, a digerire solo ora. In sostanza, i grandi banchieri Usa, una volta ricevuto l'aiuto di Washington, si sono ben guardati dal finanziare l'attività interna. Le grandi multinazionali, favorite dalla politica del dollaro debole (che ha pesato sulle tasche dei consumatori impoveriti) hanno aumentato l'export verso l'Asia ma si sono ben guardate dal rimpatriare i profitti (l'enorme cassa di Microsoft, 50 miliardi circa, è posteggiata nella consociata irlandese) o a reinvestire in casa (è il caso di Apple che dispone di 79 miliardi “cash”). E così, mentre il debito di Washington perde la tripla A che aveva conservato ai tempi di Pearl Harbor, le società dello Standard & Poor's hanno in cassa mille miliardi che non investono. Intanto, le varie Morgan Stanley, Goldman Sachs e dintorni trovano assai più profittevole speculare, a rischio zero, sui cds di Italia o Spagna, soprattutto ora che possono disporre di una controparte come la Bce. Insomma, qualcosa non ha funzionato nella scommessa politica di Obama, oggi ostaggio di un pugno di deputati del tea party. I banchieri ne prendono atto e continuano a fare buoni affari: meglio speculare contro Francoforte che prestar quattrini ad un'azienda di Detroit o di Buffalo. Un gioco redditizio quanto, a lungo termine, rischioso per tutti. Banche comprese. di Ugo Bertone

Dai blog

La Postina con Zanellato diventa Dotta